A Oi (OIBR3) propôs a seus credores um plano que prevê o corte da dívida pela metade. Além disso, a proposta também visa a injeção de dinheiro novo a fim de garantir a continuidade das operações e a capacidade futura da tele honrar os pagamentos.

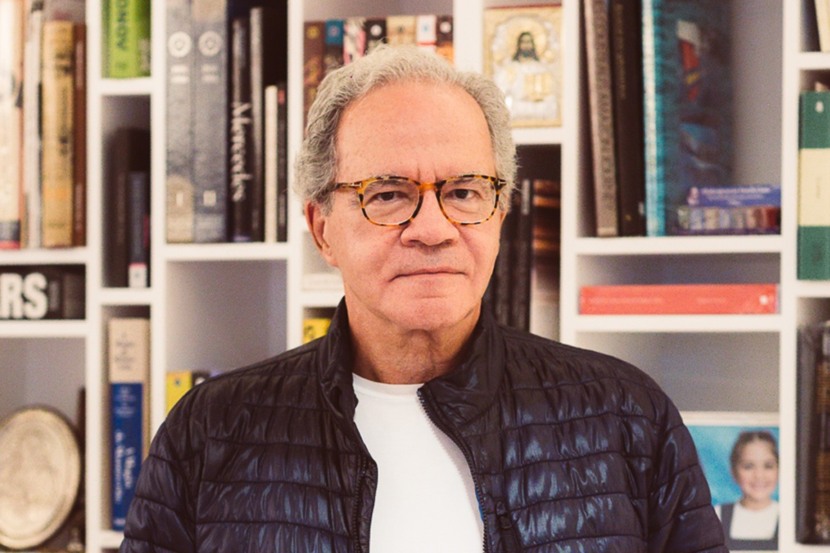

Os termos já tiveram adesão de uma parte importante dos credores da Oi e devem pavimentar as negociações para a aprovação do plano de recuperação judicial nos próximos meses, segundo informou Rodrigo Abreu, presidente da companhia.

“Acreditamos que será um plano preparado rapidamente e sem muita dificuldade para aprovação. A expectativa é partir para um plano de recuperação já pré-acordado”, afirmou, em entrevista ao “Broadcast Estadão”.

A dívida bruta da Oi a valor de face está em R$ 33 bilhões e, com o plano aprovado, deve cair para algo na ordem R$ 15 bilhões, estimou Abreu.

“Tivemos que recorrer ao pedido de recuperação para conseguir manter as operações e os investimentos na fibra. Se não existir uma reestruturação, a companhia não teria capacidade futuro de pagamento dos compromissos”, afirmou o executivo.

O acordo prevê a injeção imediata de US$ 275 milhões por meio de um financiamento específico para socorrer empresas em recuperação até que encontrem uma saída mais duradoura.

Desse montante, US$ 200 milhões serão liberados em março e US$ 75 milhões em junho. O prazo de pagamento é de 15 meses, e a garantia são as ações da V.tal, empresa de redes de fibra óptica em que a Oi tem participação de 34%.

Segundo aporte dará fôlego a Oi

A segunda parte da proposta da companhia prevê um segundo aporte no valor mínimo de US$ 750 milhões ou R$ 4 bilhões. O dinheiro vai abater o financiamento DIP e dar fôlego para a empresa organizar os negócios com visão de médio a longo prazo.

Já o tratamento oferecido aos credores vai depender da oferta de dinheiro novo ou não. Quem participar dos novos aportes terá sua dívida convertida em um novo título, até o limite de R$ 10,75 bilhões, sendo o restante entregue em ações, até o teto de 80% do capital da empresa.

O pagamento da dívida da Oi será feito em 4,5 anos após a homologação. Quem ficar de fora receberá só 30% do valor 10 anos depois do fechamento, também com previsão de pagamento de parte dos valores em ações.

Leia também: Oi (OIBR3): como nova recuperação judicial impacta nas ações?

Outra perna importante do acordo é a obtenção de um desconto de 50% nos contratos das redes de telecomunicações da V.tal usadas pela Oi entre 2025 e 2028, enquanto os outros 50% poderão ser pagos mediante a dação de redes ainda em poder da companhia.

Nesta sexta-feira (3), as ações da Oi fecharam com forte queda de 16,35%, cotadas a R$ 1,33.