A XP voltou a recomendar a compra dos papéis da Aeris Energy (AERI3), após rebaixar a recomendação para “neutra” depois da divulgação dos resultados do segundo trimestre de 2021.

“Após uma queda de ações de 74% após nosso rebaixamento de recomendação da Aeris nos resultados do 2T’21, agora vemos a Aeris em um ponto de entrada atrativo e estamos mudando nossa recomendação para as ações de ‘Neutro’ para ‘Compra’”, justificaram os analistas Lucas Laghi e Pedro Bruno, da XP.

Ainda, em novo relatório, o preço-alvo das ações da Aeris Energy foi cortado para R$ 4, ante R$ 10. “Premissas de crescimento mais conservadoras no longo prazo e um maior custo de capital resultaram em uma redução do preço-alvo de 60%”. Mesmo assim, o novo preço-alvo ainda representa uma alta potencial de mais de 70%, dados os fechamentos anteriores da ação.

Além disso, em termos de valuation, a XP entende que o ROIC (retorno sobre o capital investido) estrutural acima da média deve justificar múltiplos mais altos com espaço limitado para novas revisões para baixo das estimativas.

Ventos sopram a favor da Aeris Energy

Para a XP, a produção da Aeris deve melhorar a partir de 2023, mas a maturação deve começar ainda no último trimestre deste ano. “Vemos a maturação das linhas no 4T22 em diante impulsionando um forte crescimento da produção nos próximos anos”, apontaram os analistas.

A XP também aponta o foco de governos em energias renováveis, como no caso do presidente norte-americano Joe Biden, como um dos pontos positivos para a Aeris. “Além disso, apesar dos recentes ventos contrários nos custos que afetam os fabricantes de turbinas eólicas, vemos o seu recente posicionamento de preços mais alto reforçando um crescimento sustentável com retornos positivos no longo prazo”, mostrou o relatório.

Ações da Aeris caíram além de seus fundamentos

Para os analistas da XP, a ação caiu além dos seus fundamentos. Segundo o relatório, negociando a 6x EV/EBITDA de 2023, não é possível enxergar os múltiplos atuais da Aeris refletindo seu ROIC estrutural acima da média.

Por isso, o preço-alvo para o fim de 2023 de R$ 4, com 71% de potencial de valorização, implica em um múltiplo EV/EBITDA em 2024 de 7,3x, que a XP considera conservadoramente abaixo de um desvio padrão versus múltiplos históricos de empresas globais relacionadas ao setor eólico.

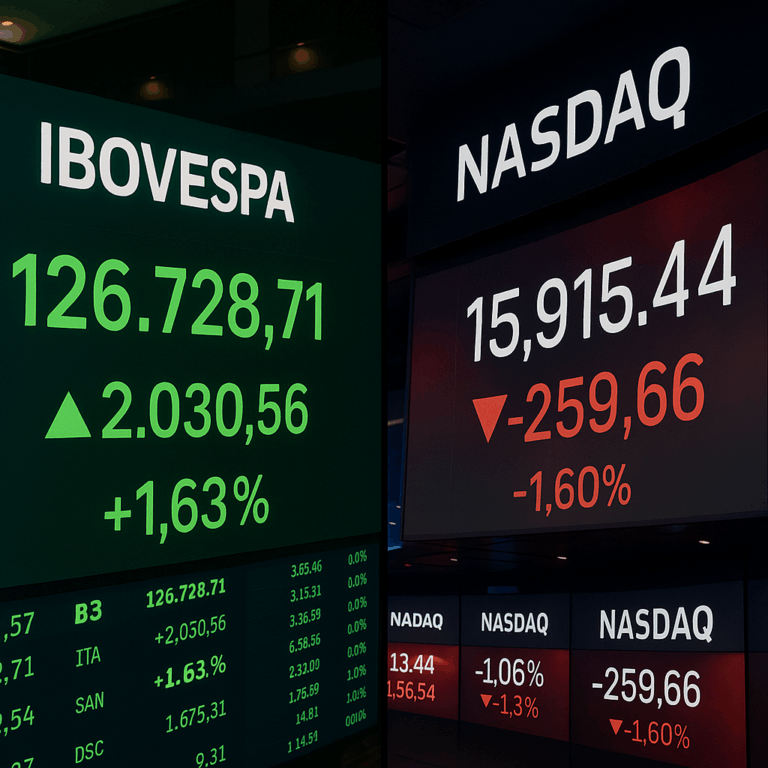

As ações da Aeris Energy (AERI3) operavam em queda de 0,40%, por volta das 14h30 (de Brasília) desta sexta-feira (9), na contramão do Ibovespa, que subia 2,18%.