A Magazine Luiza anunciou nesta quinta-feira (15), a aprovação da realização de oferta restrita de ações para investidores profissionais ( pessoa que possui mais de R$ 10.000.000,00 em investimentos aplicados no mercado financeiro) que deve levantar R$ 3,4 bilhões à varejista. As informações são do Money Times.

O valor da ação será fixado depois da finalização do processo de bookbuilding (processo utilizado para definir um preço justo para o IPO ou oferta secundária de ações, que seja adequado à intenção de compra dos investidores).

Levando em consideração a cotação de R$ 22,93, em 14 de julho de 2021, a oferta de ações da Magazine Luiza deve movimentar R$ 3,438 bilhões e, se considerado o lote adicional de ações, a companhia pode captar em torno de R$ 4,586 bilhões.

De acordo com o comunicado, a precificação das ações que integram a oferta acontece no próximo dia 22 de julho. O período de subscrição prioritária ocorre entre os dias 15 a 21 de julho.

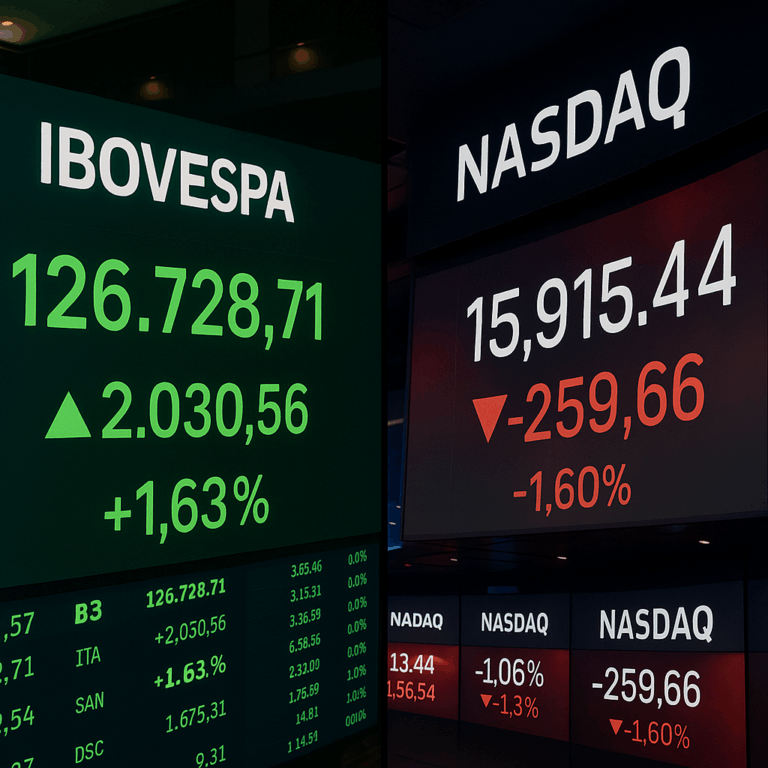

No dia 26 de julho, se inicia das negociações das ações da Magazine Luiza na B3.