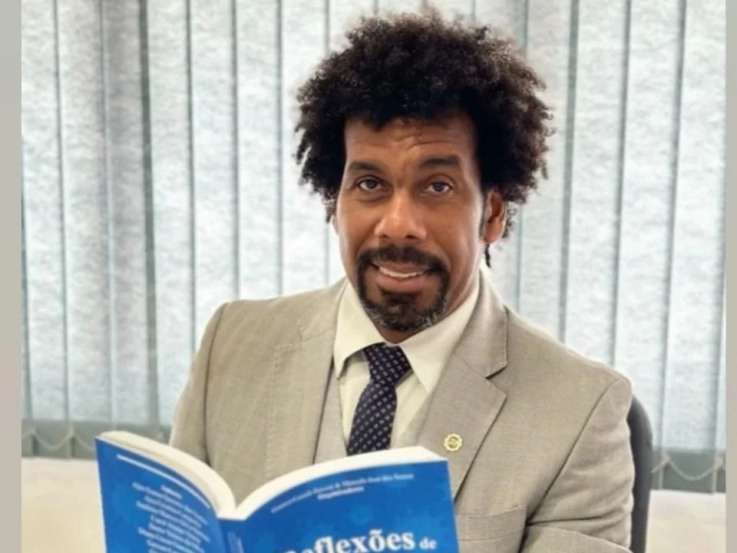

CEO do Mater Dei, Henrique Salvador destacou que o objetivo da Rede é ser relevante no mercado e, para isso, serão realizadas aquisições que se diferenciem dos concorrentes no país. “Nós não queremos ser irrelevantes para onde a gente for. Estamos trazendo algo que fará a diferença na cidade de Salvador, assim como Porto Dias em Belém, que é o melhor hospital da região Norte do Brasil”, disse o CEO em visita à BP Money na última sexta-feira (22).

Além disso, Salvador também ressaltou às perspectivas da Mater Dei para o futuro. “Nossa viagem não é de curto prazo. Somos três gerações da família trabalhando juntas. Estar na área da saúde para a gente não é uma viagem passageira”, reforçou.

Confira entrevista completa:

Atualmente no mercado de hospitais, no setor de saúde, os concorrentes verticalizados detém alguma vantagem para os horizontais? Essa dinâmica, como a Rede Dor adquirindo parte da qualicorp, a GNDI, o senhor vê a Mater Dei verticalizando as operações? E diante disso, pretendem fazer uma nova emissão primária para se capitalizar ou seria via mercado de dívida?

Um diferencial que a Mater Dei tem é que somos muito pouco alavancados, então nosso balanço permite uma alavancagem a partir de emissão de dívida. Segundo que, com o dinheiro do IPO, podemos também fazer aquisições diferenciadas, como o caso mais recente em que compramos o Hospital Porto-Dias de Belém, com 600 leitos, sendo o principal hospital privado da região Norte. Terceiro que ainda temos um ativo importante que são às ações e, com isso, podemos eventualmente atrair ativos oferecendo ações da Rede Mater Dei que não deixa de ser uma oportunidade de liquidez para os vendedores.

Essa aquisição do Porto-Dias foi exatamente dentro desse formato. Temos percebido que famílias empreendedoras ou grupos de médicos têm preferido a Rede por uma questão de alinhamento de valores. Nós somos uma organização que tem 41 anos, fomos formados por médicos, valorizamos muito à atuação do médico como profissional liberal, assim como valorizamos que o paciente esteja no centro do cuidado.

Temos algumas aquisições bem adiantadas para sair nos próximos meses. Nós não pretendemos verticalizar, mas temos cada vez mais uma proximidade muito grande com operadoras parceiras. Fizemos uma aquisição de uma empresa de tecnologia chamada A3Data, que é uma empresa de inteligência artificial e tem nos apoiado na formatação de produtos específicos para alguns operadores. O melhor exemplo é a SulAmérica direto que fizemos em Belo Horizonte e o único portador é o Mater Dei. A gente começa a avançar muito em novos modelos de remuneração e acaba sendo uma “verticalização virtual”, ou seja, você com a parceria tão intensa com alguns operadores que é quase uma estrutura vertical, mas efetivamente vender plano de saúde não é o nosso interesse. Queremos continuar com uma rede independente. Queremos priorizar sempre o paciente.

Depois do IPO, o mercado levantou dúvidas com relação ao tamanho do valor levantado e se o mesmo seria o suficiente para a Materdei realizar aquisições. Tendo em vista um mercado endereçável gigantesco, mas com concorrência bem capitalizada, o senhor acha que foi suficiente? Existe um objetivo para Mater Dei em relação a tamanho e alcance?

O recurso levantado foi muito importante para fazer o que nós queremos, que são aquisições relevantes. Nós não queremos ser irrelevantes para onde a gente for. Estamos trazendo algo que fará a diferença na cidade de Salvador, assim como Porto Dias em Belém, que é o melhor hospital da região Norte do Brasil. Belo Horizonte, os quatro hospitais que temos lá dominam o mercado em virtude disso. Temos de onde tirar o dinheiro, podemos alavancar, temos às ações e o recurso do IPO, mas não vamos comprar qualquer coisa não. Temos uma lógica de anexar um portfólio da Rede, ativos que sejam relevantes.

Quais são as perspectivas da Materdei para o futuro?

Nossa viagem não é de curto prazo. Somos três gerações da família trabalhando juntas. Estar na área da saúde para a gente não é uma viagem passageira. O que se pode esperar da Mater Dei é uma atenção muito grande como foi prometido no IPO. Prometemos 1.500 leitos para os próximos cinco anos e acho que vamos passar disso. Na primeira aquisição nós já compramos 600 [leitos]. O Mater Dei sempre se notabilizou por apresentar resultados financeiros diferenciados em relação ao mercado. Queremos continuar gerando valor para o acionista. Queremos gerar valor para onde formos. Nós vamos gerar três mil empregos diretos e indiretos para o hospital que está sendo construído em Salvador. Cerca de 250 pessoas já estão empregadas mesmo antes de o hospital começar a funcionar. A gente quer trazer um impacto social positivo muito grande. Temos inúmeras iniciativas ESG que são importantes. Nós investimos muito nisso. Não fizemos o IPO forçando a barra, ele foi uma consequência em nossa vida. A gente sabe operar hospital, com 40 anos de experiência, formamos pessoas, já formamos mais de dois mil técnicos de enfermagem, então temos pessoas qualificadas, além de programas para capacitar e desenvolver talentos. Faltava o capital para potencializar isso. O Brasil está passando por um período que é uma oportunidade para a indústria hospitalar se consolidar, e nós queremos manter nosso DNA. O jeito Mater Dei de ser.