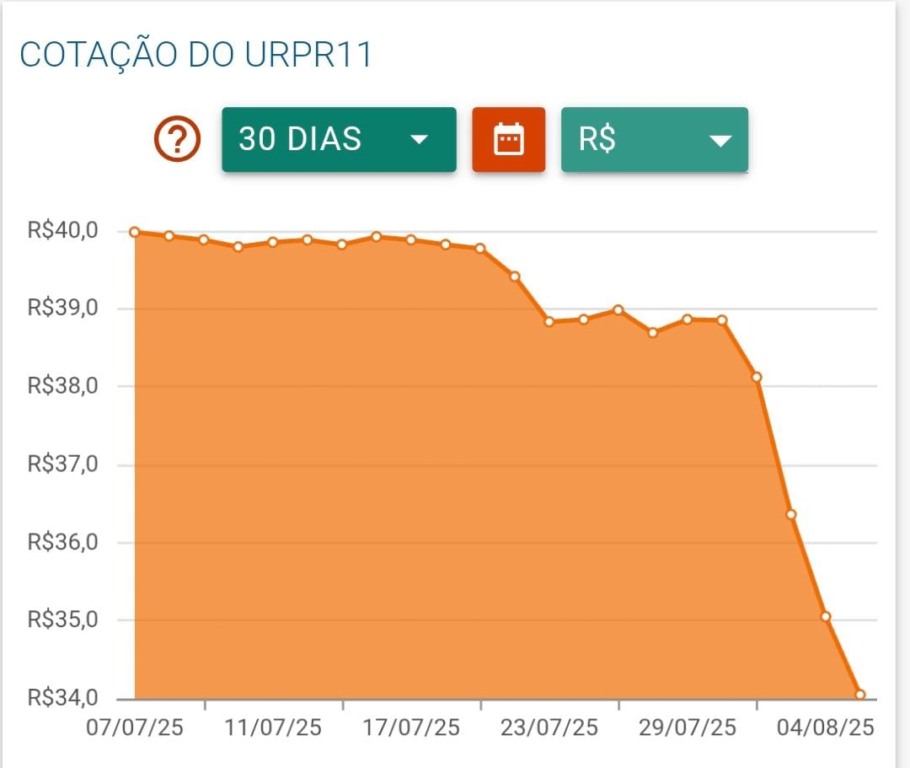

O fundo imobiliário Urca Prime Renda (URPR11) registrou uma queda de 12,13% no intervalo de 30 dias. Recuo está associado à troca de dividendos com a construtora Prima Empreendimentos Inovadores, conhecida por atuar com projetos turísticos e residenciais de alto padrão no litoral da Bahia.

Nesta terça-feira (5), o fundo imobiliário teve um recuo de 3,05%. A queda mais acentuada se dá a partir do dia 31 de julho.

A Prima Investimentos Inovadores entrou em reestruturação de dívida com o fundo imobiliário, em uma operação com saldo devedor de R$ 142,8 milhões (parcialmente quitado por meio de dação em pagamento de participações acionárias em empreendimentos da própria construtora)

A medida foi tomada após a Prima não conseguir cumprir os pagamentos acordados em debêntures remuneradas a IPCA + 17% ao ano. Em vez do pagamento, o Urca Prime Renda (URPR11) passou a ser detentor de participação direta em quatro ativos, incluindo o Hotel Fasano Salvador (30% do capital), o projeto Ponta de Inhambupe (30%) e o empreendimento residencial Anantara Imobiliário (25%).

Sendo assim, o fundo imobiliário deixa de receber os juros mensais previstos e passa a depender da performance e eventuais dividendos futuros desses empreendimentos — o que adiciona risco e incerteza ao fluxo de caixa do fundo. A situação também inclui uma participação de 7,49% na própria Prima Empreendimentos, que agora tem o fundo como acionista.

Inadimplência é negada por Grupo Prima e Urca Capital

Ao BP Money, o Grupo Prima negou que a renegociação tenha sido motivada por inadimplência. Em nota, afirmou que a reestruturação da debênture com o URPR11 se deu por “decisão estratégica de negócios”, em razão de uma captação que não atingiu o montante originalmente previsto.

“Diante deste cenário, o Grupo Prima, em alinhamento com a gestora do fundo, optou pela conversão da debênture em participação acionária em seus empreendimentos”, diz o comunicado.

A construtora acrescenta que a conversão busca otimizar a estrutura de capital dos projetos e alinhar os interesses de longo prazo com os investidores do fundo. “A medida reforça a confiança no portfólio da companhia e em sua capacidade de geração de valor”, afirma.

A Urca Capital, gestora do URPR11, também se manifestou. Em nota, a gestora afirmou que a reestruturação das operações com a Prima não configura inadimplência nem qualquer tipo de evento extraordinário.

“As partes, em comum acordo e em caráter estritamente colaborativo, visando a melhor relação risco x retorno para ambos, decidiram por substituir as debêntures originais por um conjunto de participações societárias em empreendimentos imobiliários e companhias”, diz o texto.

Segundo a Urca, o redesenho da operação permitirá acelerar o recebimento de caixa pelo fundo, o que é considerado fundamental no cenário atual de mercado. A gestora destacou ainda que a medida contribui para otimizar a estrutura de capital e abrir espaço para novas captações nos demais projetos em desenvolvimento.

“Com R$ 2 bilhões sob gestão, a casa segue no mercado em busca de oportunidades de investimentos que agreguem ainda mais valor aos cotistas”, conclui.