Em um comunicado relevante divulgado nesta quarta-feira (17), a Oceânica Engenharia informou sobre sua intenção de realizar uma possível oferta pública inicial de ações (IPO), contemplando distribuição primária e secundária.

Conforme divulgado, o montante específico da oferta ainda não foi determinado. No entanto, a Oceânica Engenharia contratou BTG Pactual, Itaú BBA, UBS Brasil, Bradesco BBI, Santander Brasil e ABC Brasil para coordenar a emissão e prestar assessoria à companhia. Neste momento, encontra-se em andamento a análise prévia dos documentos relacionados à oferta pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

A Oceânica, especializada na prestação de serviços para exploração de petróleo, comunicou também que os recursos líquidos provenientes da oferta serão destinados à aquisição e customização de embarcações, aquisição de máquinas e equipamentos, além de reforçar a posição de caixa da empresa. Fundada e controlada por Alfredo Califfa, cuja trajetória teve início como mergulhador profissional, a companhia identificou um nicho nos serviços de inspeção, manutenção e reparo offshore.

A Oceânica já havia protocolado o pedido de registro como companhia aberta na Comissão de Valores Mobiliários (CVM) em junho de 2022. Fundada em 1978 no Rio de Janeiro, a empresa se dedica à prestação de serviços de prevenção, manutenção e reparo submarinos para o setor de energia, conforme descrito em seu próprio site.

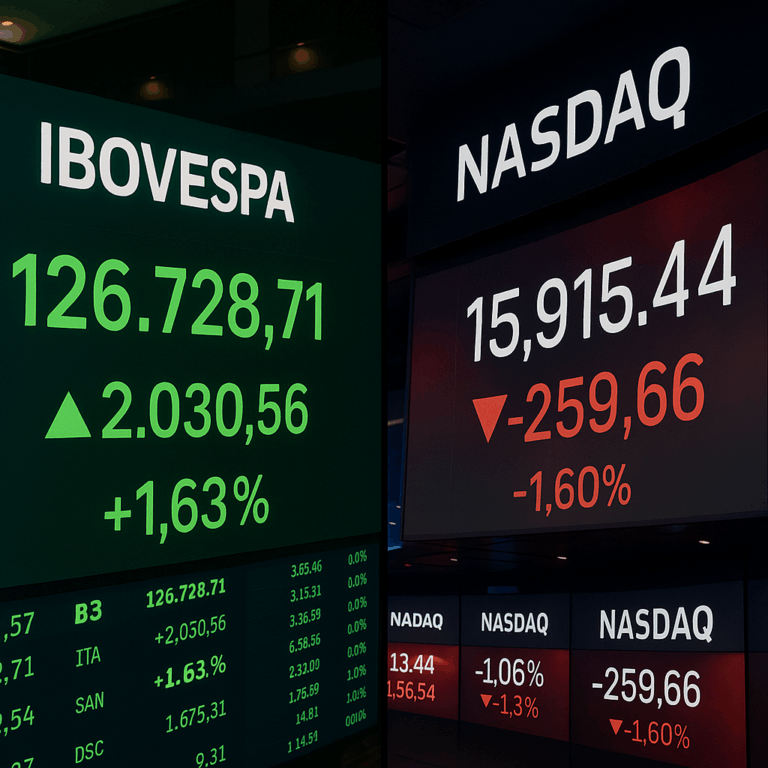

Desde dezembro de 2021, quando o Nubank realizou sua estreia na Bolsa de Nova York, não houve novos IPOs de empresas brasileiras. Nesse período, a elevação das taxas de juros e as incertezas no mercado postergaram os planos de diversas companhias. A previsão de bancos de investimento é de que ocorra uma retomada dessas operações ao longo de 2024.

Ásia lidera os IPOs de 2024; empresas da Índia se destacam

Desde o início de 2024, a maioria das Ofertas Públicas Iniciais (IPO) foi realizada em Bolsas da Ásia-Pacífico, sendo que o mercado de ações da Índia liderou em número de listagens em comparação a outros pares regionais.

Nas últimas duas semanas, das 38 listagens globais, 34 ocorreram na região da Ásia-Pacífico, conforme dados compilados pela Bloomberg. As Américas tiveram três novas entradas, enquanto o Oriente Médio registrou uma, e até o momento, não houve listagens na Europa e no Brasil, conforme indicam os dados.

A Índia se destaca como a mais ativa, superando o recorde de estreias do ano passado, à medida que as empresas aproveitam as valorizações impulsionadas pelo frenesi das ações e pelas perspectivas de lucros. Enquanto isso, na China, onde o tamanho médio por listagem geralmente é maior, observa-se uma recuperação gradual nas ofertas após o declínio do ano passado, quando o país enfrentou desafios econômicos e uma maior escrutínio regulamentar.

Apesar de um possível impulso nas listagens em toda a Ásia devido a menos restrições econômicas em 2024, a Índia tem “muitas empresas interessantes, grandes empresas que poderiam trazer IPOs de bilhões dólares para o mercado” este ano, disse Udhay Furtado, co-diretor da ECM Ásia-Pacífico no Citigroup, em entrevista à Bloomberg Television.

Os banqueiros especializados em mercado de capitais na Ásia antecipam que a Índia continue a ser um dos mercados mais dinâmicos da região ao longo deste ano. Há expectativa de que a Ola Electric Mobility, principal empresa de scooters elétricas do país, revele um acordo neste trimestre, visando captar 55 bilhões de rúpias (aproximadamente US$ 664 milhões).