Apesar do lucro do IRB Brasil (IRBR3), que fechou o primeiro bimestre com lucro líquido de R$ 63,2 milhões, alta de 63% na base anual (muito em conta de uma vitória judicial, é verdade) o mercado continua com o pé atrás com a resseguradora após seguidos escândalos de governança. Não à toa, os papéis da resseguradora passam longe das carteiras recomendadas e acumulam queda de cerca de 27% neste ano.

Para a analista Danielle Lopes, da Nord Research, investir em ações da companhia ainda envolve riscos severos, já que os balanços não apresentam resultados sólidos o suficiente para sustentar a hipótese de retomada do crescimento. “Não descarto nem a possibilidade de a empresa ter algum problema financeiro que a leve a declarar falência ou optar por fechar capital em função dos problemas de governança”, disse ao BP Money.

Vale lembrar que, na última segunda-feira (18), a Securities and Exchange Commission (SEC, comissão de valores norte-americana) oficializou a denúncia contra Fernando Passos, ex-CFO do IRB, sobre uma suposta manipulação de informações no mercado.

Segundo a denúncia, o executivo teria plantado a notícias falsas sobre investimentos da Berkshire Hathaway Inc., de Warren Buffett, na empresa. O aporte nunca existiu, segundo a própria Berkshire em comunicado ao mercado. Em seguida, a companhia enfrentou questionamentos de investidores após revelações da gestora Squadra Investimentos sobre manobras em suas práticas contábeis.

Dado o histórico da empresa, a analista da Nord Research explicou que sua posição se apoia principalmente nos problemas de governança na resseguradora e como esse cenário deve impactar as ações daqui em diante.

Para Danielle, o processo iniciado na SEC sobre uma possível fraude do IRB e o alerta no mercado podem trazer à tona novos problemas. “Se houver mais um esqueleto no armário, a companhia pode se tornar insolvente”, afirmou. Ela reitera que o lucro reportado pela organização no primeiro bimestre ainda é baixo para indicar uma retomada neste ano.

Por ora, tanto Danielle quanto a equipe da Genial Investimentos recomendam a venda das ações do IRB. Além da reversão do resultado positivo em fevereiro, mês em que a companhia teve prejuízo de R$ 50,9 milhões, ante um lucro de R$ 20,8 milhões no mesmo período do ano passado, a tendência para os papéis é de queda.

Para a Genial, os números seguem pressionados pela elevada sinistralidade, de 81% no mês e de 72,8% no bimestre, que representou um tombo de 2,2 pontos percentuais na base anual.

Outra conta que ganha destaque na análise da Genial é a do lucro líquido recorrente. Bruno Bandiera, analista do setor financeiro da corretora, explica que, se desconsiderados os R$ 110,2 milhões vindos da vitória do IRB em uma ação judicial em janeiro, a operação teria fechado os dois primeiros meses do ano com um prejuízo de R$ 47 milhões.

“Mesmo após revisão, a sinistralidade ainda sofre o efeito cauda, porque muitos dos contratos com performances ruins devem seguir na carteira até o fim de 2023”, disse Bandiera.

O analista elenca ainda entre os problemas do IRB os constantes prejuízos, que indicam necessidades de novos aportes, e as incertezas sobre a rentabilidade de longo prazo.

“Há também uma pressão na sinistralidade do seguro rural, o que já esperamos para este primeiro trimestre”, afirmou. No último mês reportado, o prêmio sofreu queda de 9,5% ante o mesmo período de 2021. Os prêmios no exterior foram responsáveis pelo mau resultado, com 47% de retração contra 30,6% de crescimento no valor dos prêmios emitidos na operação nacional, que é o foco da empresa neste momento.

O tom de ceticismo no mercado contamina as perspectivas para o ano do IRB. No relatório de análise do quarto trimestre de 2021 da companhia, os analistas da Genial retomaram a fala do CEO Raphael de Carvalho, que disse à época ao “Brazil Journal” esperar um 2022 de resultados positivos. Na sequência, a equipe de analistas da corretora pondera que, no início de 2021, a administração da companhia, então conduzida por Antonio Cassio, também havia dados sinais de otimismo e mesmo assim terminou o ano com prejuízo de R$ 681,7 milhões.

O paralelo do IRB com a norte-americana Enron

Em análise divulgada ao mercado, a especialista da Nord Research Danielle Lopes comparou o caso IRB com o da Enron, companhia norte-americana de energia que quebrou em 2001 após revelada uma série de manipulações contábeis. As manobras foram realizadas ao longo de toda a década de 1990 para inchar os resultados da empresa, o que acabava por ainda esconder o tamanho das dívidas.

No caso do IRB, que reportava crescimento acima dos pares no setor de resseguros em 2018 e 2019, as ações chegaram a ser negociadas a R$ 40 durante a máxima histórica em janeiro de 2020. A performance chamou a atenção da Squadra Investimentos, que confirmou em março daquele ano problemas com os números do balanço. Pouco antes, na tentativa de sustentar o preço dos papéis, o ex-CFO da empresa brasileira teria plantado documentos falsos que incluíam a empresa de Warren Buffett na lista de acionistas, segundo apurou a agência de notícias “Reuters”.

Danielle explicou que, com os processos de investigação do IRB ganhando mais exposição na mídia a partir de agora, a governança será impactada.

“A cada notícia sobre a companhia, a expectativa do investidor deve ir a zero”, avaliou a analista, que defende que o investidor pessoa física aproveite a baixa do mercado para comprar ações de outras empresas. “Governança é um valor intangível e que depende de um planejamento de cinco a dez anos”, defendeu. Para ela, a resseguradora só conseguiria reconquistar a confiança do mercado no médio e longo prazo, o que depende de mudanças na gestão e da entrega de resultados mais sólidos e consistentes.

Nem todos estão pessimistas com o IRB

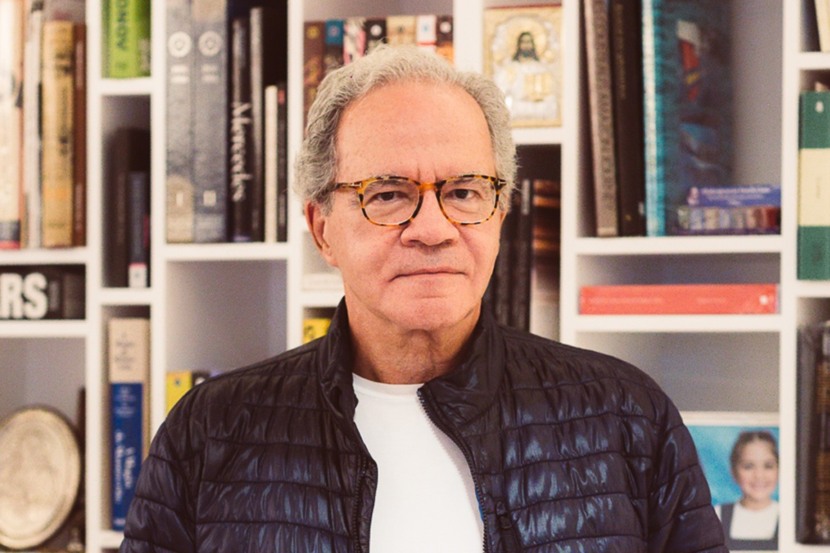

Em entrevista publicada pelo jornal “Valor Econômico” nesta segunda-feira (25), o investidor brasileiro Luiz Barsi, que tem uma fortuna estimada em mais de R$ 4 bilhões, defendeu o IRB como uma instituição de confiança. Para Barsi, grandes acionistas da resseguradora, como Itaú e Bradesco, teriam a obrigação de reerguer a companhia. “Eu sei que IRB não vai ser boa para daqui a dois dias, mas será boa para daqui a um tempo”, disse à publicação.

Mesmo sob a recomendação de venda das ações, no início do ano, a equipe da Genial Investimentos acreditava ser plausível um avanço nos resultados da companhia em 2022 e 2023. O resultado, no entanto, dependeria do arrefecimento da sinistralidade pelo término de vigência dos contratos descontinuados e de carteiras de vida com menos óbitos decorrentes da pandemia. Outro ponto levantado pela corretora é a melhoria dos resultados financeiros do IRB com a elevação da Selic média, que deve ir a 13% em 2022, de acordo com a projeção do Banco Central.

Já Danielle, da Nord Research, é mais cética. Para a analista, a agenda de governança, questão nuclear no caso do IRB Brasil (IRBR3), envolve temas mais complexos e que independem de métricas ou metas financeiras. “Eu ficaria de fora até ter plena certeza de que há uma gestão de confiança e entrega de resultados confiáveis no médio e longo prazo”, afirmou.