A PetroRecôncavo está em negociações em que podem resultar na primeira venda de gás por uma produtora independente a um consumidor livre de insumo no Brasil, aproveitando planos do governo de desenvolvimento da competição no segmento. A empresa levantou R$ 1 bilhão em sua oferta inicial de ações (IPO) em maio.

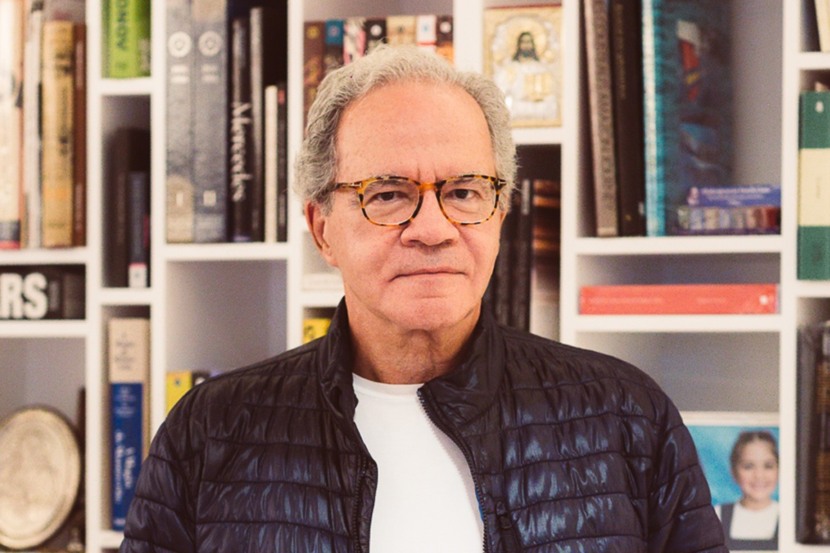

A companhia também tem participado de processos para a venda de ativos de produção de óleo e gás da Petrobras, e avalia a compra de participações em campos terrestres de empresas menores, com a meta de se tornar uma consolidadora na exploração de petróleo no continente. disse o presidente da empresa, Marcelo Magalhães, ao Scoop.

“Nosso crescimento orgânico esperado levaria à produção de cerca de 32 mil barris de óleo equivalente por dia em 2025. Mas não queremos parar por aí. Analisamos todos os ativos da Petrobras que estão em desinvestimento e achamos que vai ter consolidação, vai ter fusões e aquisições, vai ter parcerias”, disse Magalhães. Em agosto, a companhia bombeou um total de 12,2 mil barris de óleo equivalente.

Desde o mês de agosto, a empresa mantém conversas com a Petrobras sobre operações da estatal à venda no Polo Potiguar (RN), no Polo Carmópolis (SE), e na Bahia. Segundo informações, a companhia cogita realizar um follow-on, emissão secundária de ações, para ajudar a custear as aquisições. “Seria muito interessante se pudéssemos ter um ativo desses, estamos trabalhando muito duro para que isso aconteça”.

Criada em 2000, a companhia vê sua experiência em negócios em terra e operações verticalizadas como vantagens competitivas que abrirão oportunidade de compra de fatias em campos de rivais nos próximos anos. “Esses operadores menores, e talvez em algum momento até os maiores, podem perceber que ter a PetroRecôncavo como operadora e sócia pode ser um bom negócio, se não em todos, pelo menos em alguns campos deles”, disse Magalhães.

A companhia deve assumir nos próximos meses as operações dos polos Miranga e Remanso, adquiridos da Petrobras. O pagamento pelos ativos, de US$65 milhões (R$ 343,2 milhões na cotação atual) será feito com recursos em caixa.