A expectativa de alta na taxa básica de juros do Brasil, a Selic, aliada à projeção de afrouxamento da política monetária dos EUA tem mexido com o mercado global. Afinal, para onde vão os investimentos? No que apostar?

Especialistas consultados pelo BP Money falaram sobre as perspectivas quanto ao fluxo estrangeiro e explicaram quais modalidades tornam-se mais atrativas diante desse novo contexto.

Segundo Fabiano Zimmermann, head de renda fixa do ASA, o aumento no diferencial dos juros entre Brasil e EUA sugere um incremento no fluxo de investimento estrangeiro aqui.

“O cenário internacional mais favorável, aliado a uma economia brasileira forte, mensurado através de dados robustos de PIB e desemprego, tendem a atrair mais investimentos para o Brasil, seja para a economia real, seja para ativos de risco mais líquidos, como NTN-B acima de 5 anos de duration e a própria Bolsa”, disse Zimmermann.

Ele explicou, porém, que a variável de impacto mais direto será o câmbio, visto que o real tende a se valorizar frente ao dólar, com a entrada de recursos. “Isso, é claro, com as demais variáveis de risco constantes, tal como o risco fiscal, ruídos de comunicação do BC e impactos provenientes da incerteza em relação à eleição norte-americana”, destacou Fabiano.

Quais modalidades de investimentos estão mais atrativas?

Para Rodrigo Cohen, analista de investimentos e co-fundador da Escola de Investimentos, as modalidades mais atrativas variam conforme o perfil do investidor. Para os que acreditam na queda da Selic em algum momento adiante, a dica é apostar no prefixado.

Outra alternativa indicada por Cohen são os ativos atrelados ao IPCA, por não desvalorizarem diante de uma alta de preços. Por fim, o especialista sugere o investimento em fundos em detrimento ao tesouro.

“No Tesouro, tem um alto risco de aplicar e tirar com ágio muito grande no mercado secundário, então, prefiro sempre investir em fundos de investimento”, disse Rodrigo.

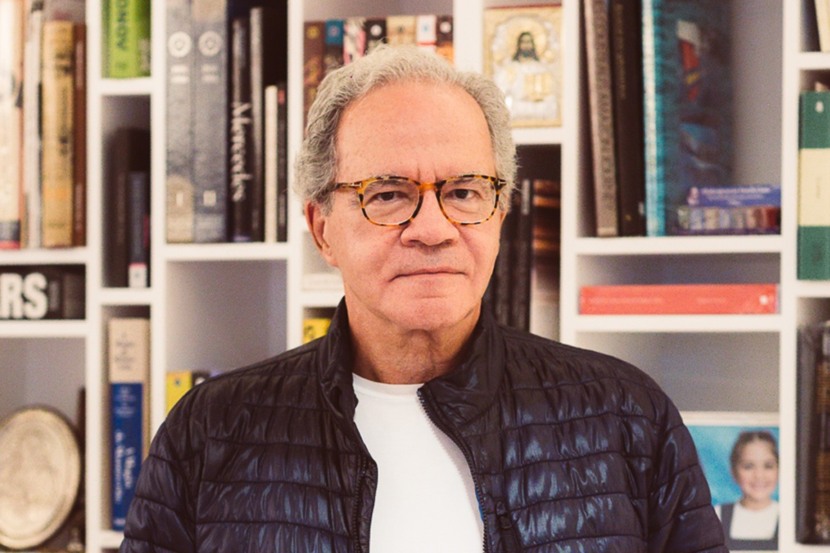

Já para o economista Luiz Rogé, o prefixado não é uma boa opção. Segundo ele, a modalidade “embute um risco muito alto, apesar das taxas estarem elevadas”. A sugestão do também gestor de investimentos e sócio da Matriz Capital é o indexado ao CDI para 1 ano no máximo.

“Prefiro não correr tanto o risco, eventualmente ganhar um pouco menos no CDI, porém o CDI deverá apresentar um rendimento ou uma rentabilidade bacana no período de no máximo um ano”, afirmou Rogé.

Na avaliação de Lucas Almeida, especialista em mercado de capitais e sócio da AVG Capital, os investimentos pós-fixados (CDI) são os mais indicados, pois “acompanham o aumento da taxa, garantindo rendimento competitivo”.

Ainda segundo Almeida, o DI Futuro projeta um aumento contínuo da Selic, o que reforça os pós-fixados como uma opção segura, especialmente no curto e médio prazo.

“Para quem busca investimentos de longo prazo, os títulos IPCA+ são uma excelente oportunidade, pois oferecem proteção contra a inflação e permitem travar boas taxas atuais”, destacou o especialista em mercado de capitais.

Para os que desejam investir em renda variável, ações de bancos são atrativas, visto que as instituições tendem a ganhar com os juros elevados, indicou Lucas.